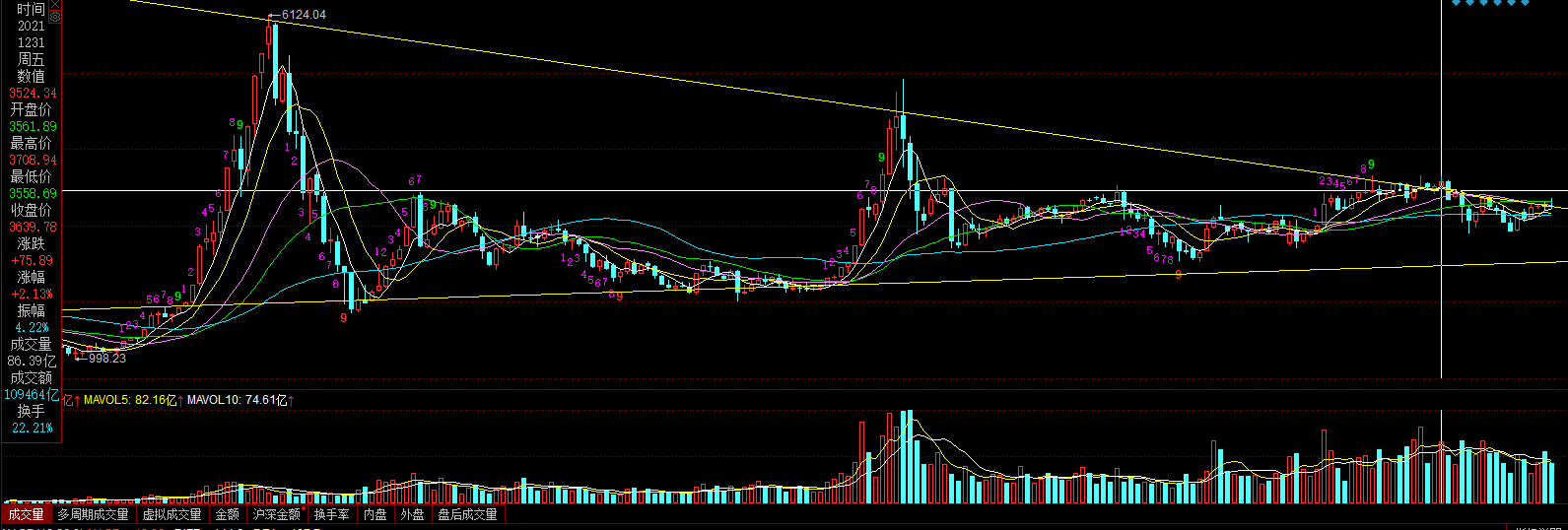

通过历史高低点划线,预测后期股市走向。这个划线比较粗略,但是也能看到一些趋势。

最高点一直都是向下,刚好命中了 2022 年的 1 月 28 日的高点,目前上证并没有冲破这个线。还是在这两条线之间移动。需要有大量资金进入才会冲破这个下降线。有权重股护盘的情况下,最低点是一直向上的。如果没有大量资金进场,股市会一直在两条夹线之间移动。

今天看到一季度银行净息差下降,也就是贷款利率与存款利率差距越来越小,可能会下调存款利息,也就是让大家不要再存钱了,拿钱去消费。

新闻链接:https://news.cnstock.com/news,yw-202304-5052514.htm

银行净息差下行压力在一季度继续凸显。

截至 4 月 25 日,已披露数据的 29 家上市银行 2022 年年报显示,民生银行、重庆银行等 8 家上市银行净息差低于 1.8%。1.8% 是银行维持合理利润情况下的净息差参考线。

从今年一季度“成绩单”来看,银行息差下行压力依然存在。截至 25 日,4 家上市银行披露了 2023 年一季报。两家银行净息差进一步收窄,苏州银行年化净息差降至 1.77%。

为应对当前的息差形势,银行业已达成共识。上海证券报记者从多位银行业人士处获悉,在 4 月中旬有关部门召开的座谈会上,压降银行存款成本成为参会银行的共识。与会银行建议进一步降低部分存款的利率加点上限,并建议有关部门加大对市场违规行为的查处力度。

在行动上,银行在负债端正抓住“压降付息成本”这个牛鼻子;在资产端通过结构调整和优化,提升高收益资产占比;同时加大中间业务收入,“修炼内功”提高综合服务能力。

一季度净息差下行压力持续

据统计,目前已经披露 2022 年年报的 29 家上市银行中,交通银行、民生银行、重庆银行、青岛银行、北京银行、中国银行、浦发银行、杭州银行共 8 家上市银行净息差低于 1.8%,最低仅为 1.48%。

据银保监会披露,2022 年底,商业银行整体净息差为 1.91%,同比下降了 17 个基点,这也是自 2010 年以来净息差首次跌破 2%。

今年一季度,净息差仍存在一定程度下行压力,直接影响到了银行营收增长。平安银行披露,一季度实现营业收入 450.98 亿元,同比下降 2.4%。

光大证券金融行业首席分析师判断,今年一季度,银行业定价受资产负债两端挤压,预计息差大幅承压,预估一季度上市银行净息差继续下降 10 个基点。

记者采访获悉,上市银行一季度息差延续行业性下行趋势,主要是因为此前 LPR 报价和市场利率下行,有效信贷需求不足,叠加存款成本较为刚性,导致净息差进一步收窄。后续随着部分存量贷款重新定价,息差下行幅度有望放缓,并逐步企稳。

净息差跌破 1.8% 怎么看?

当前,“1.8%”的净息差标准引发了银行业关注。

4 月 10 日,市场利率定价自律机制发布《合格审慎评估实施办法(2023 年修订版)》。该实施办法提出,合格审慎评估指标中净息差的评分标准为:“不低于 1.8%(含)”为 100 分;“0.8%(含)至 1.8%”为 60 分(含)至 100 分;“0.8% 以下”为 0 分。

在此背景下,有市场人士将“1.8%”解读为净息差“警戒线”。不过,记者采访获悉,“1.8%”应该是银行维持合理利润情况下的净息差参考线,不应该理解为“警戒线”。

“实际上,将 1.8% 判定为银行经营警戒线并不合理。”IPG 中国首席经济学家柏文喜在接受记者采访时表示,由于各家银行的经营水平、风险管理能力以及风险偏好不同,且利率作为资金价格是银行业自主经营范围和自主经营权的重要体现,在利率市场化下监管对银行利率只有指导与建议权而无强制权。

柏文喜表示,设置“1.8%”的净息差评分标准,是为了保证银行对于经营成本和风险、流动性有必要的覆盖能力,防止因为过度竞争导致银行业内卷而造成银行稳健经营能力的丧失,对于维护银行业市场秩序以及可持续发展十分重要。

如何稳住净息差?

据悉,商业银行正通过下调存款利率、调整资产端结构,来稳定息差。

4 月 25 日,记者从多位银行业人士处获悉,在 4 月中旬有关部门召开的座谈会上,银行普遍谈及利差收窄压力,压降存款成本成为共识。

关于降低存款成本,各家银行的建议分为两类:一是进一步降低部分存款的利率加点上限,二是建议有关部门加大对市场违规行为的查处力度。

当前,调降存款利率、降低负债成本已成为银行缓解息差压力的关键。“为适应外部市场利率变化,结合经营管理需要,4 月对部分存款产品利率予以下调,相关期限和产品下调幅度 5 至 10 个基点,以进一步优化存款结构,推动存款成本下行,稳定息差。”南京银行相关负责人在接受记者采访时称。

记者梳理发现,4 月以来,河南、湖北、内蒙古、南京等地多家中小银行近期下调定期存款利率。日前,央行货币政策司司长邹澜表示,今年 3 月,新发生定期存款加权平均利率是 2.28%,和去年 4 月相比下降了 0.16 个百分点。

“在当前的息差压力下,银行下调存款利率具有一定合理性,测算假设活期、定期存款利率分别下调 5 个基点、10 个基点,对 2023 年净息差、净利润的影响,将分别正向贡献 2.7 个基点和 2.5%。”中金公司研究部银行业分析师林英奇表示。

与此同时,伴随信贷需求稳步回升,银行对公定价能力提升,新增贷款利率持续下行的压力期或将结束。“一季度以来,稳增长政策落地见效,宏观经济企稳回升,预期转好,信贷需求强劲,对公贷款利率合理回升。”广发证券银行分析师倪军称。

为应对净息差收窄的趋势,也有银行正在扩大中间业务收入。记者采访获悉,浙商银行加快零售、小贷及供应链金融布局,尤其是扩大手续费、汇兑等绿色中间业务收入,一季度实现非利息净收入 40.34 亿元,同比增长 3.62%,非利息净收入占营业收入比 25.56%。

展望后市,多位银行业人士认为,银行业整体息差已经见底,今年二季度开始全行业息差有望逐步企稳。中信建投分析师马鲲鹏预计,今年一季度银行利率重定价的一次性影响之后,息差将进入全行业逐步企稳、部分高弹性银行率先回升的新趋势,这个拐点将成为重要的行业催化剂。

净息差缩小,银行风险会增加,不排除小银行暴雷;大型银行抗风险能力稍微大点,但是也不是没有风险。

可越是这样,大家越没有信心去消费,经济下行,股市杀跌;收入随时可能会被断掉,怎么可能去消费呢,这个都是相辅相成的。

之前提的消费升级,现在到了消费降级的时候了。消费一直都在,只是花多少钱的问题,经济形式好的时候,同样的东西可能会选附加值高一点有品牌的东西;但经济形式不好的时候,东西能用就行,要那么多附加值干什么呢。今后活得好的一定是卖物美价廉商品的公司。